個人事業者の記帳のきほん

(事業所得用・簡易帳簿)

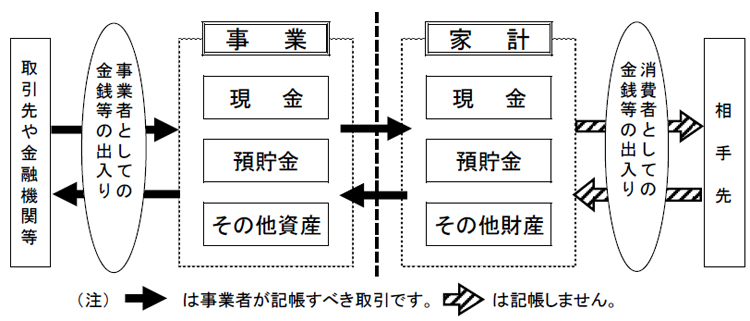

■ 記帳のきほんは、事業と家計の明確な区分です。それぞれの現金や預貯金を区別し、事業の取引、そして事業と家計との間の金銭等の動きを帳簿に記録(記帳)します(下図の⇒)。日々の取引を毎日記帳するよう心がけてください。また取引の証拠となる領収書や請求書等の証拠書類も忘れずにファイル等に、月別・日付順に綴じ込んでおきましょう。

■ 青色申告をおこなう事業者の記帳には、正規の簿記の原則(一般的には「複式簿記」)と簡易帳簿の2つの方法があります。それぞれ備え付ける帳簿がことなります。

| 複式簿記 | 簡易帳簿 |

| 現金取引だけではなく、預貯金などの資産や借入金などの負債の動きも同時に記帳します。損益計算書(経営成績)と貸借対照表(財政状態)を作成することができます。 | 家計簿やこづかい帳と同じ形式です。現金取引を中心に売上げ、仕入れ、経費の動きを記帳します。複式簿記のように貸借対照表を作成することはできません。 |

| 区分 | 備え付け帳簿 |

| 複式簿記 | 仕訳帳、総勘定元帳 など |

| 簡易帳簿(注) | 現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳 など |

(注)青色申告者のうち、その年の前々年分の事業所得の金額と不動産所得の金額の合計額(青色専従者給与を控除する前の金額)が300万円以下の小規模事業者は、現金主義による所得計算の特例を受けることの届出書を、その年の3月15日までに税務署へ提出することで、現金出納帳だけで記帳することができます。

■ 青色申告会の会計ソフト「ブルーリターンA」は、帳簿入力方式やメニュー入力方式等で、複式簿記の帳簿を作成することができます。詳しくは、パンフレットでご確認ください。

簡易帳簿のきほん

■ 各帳簿に記入する取引

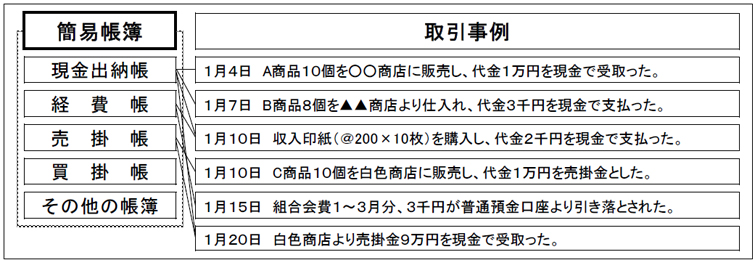

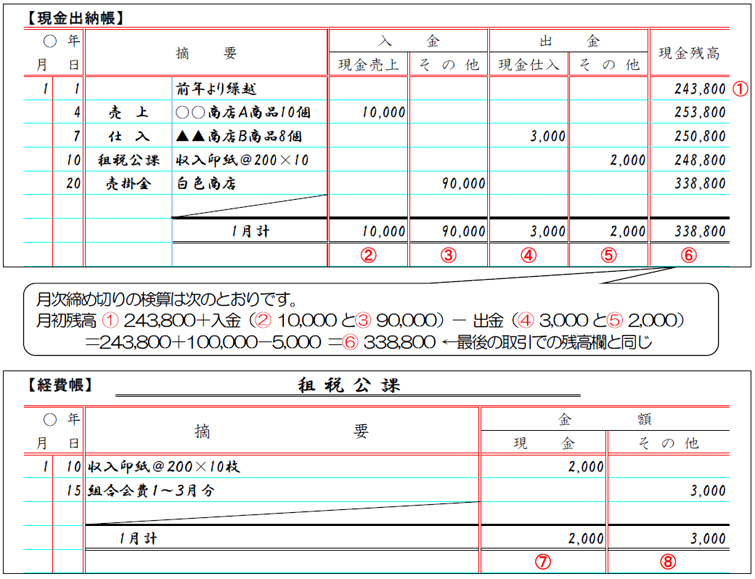

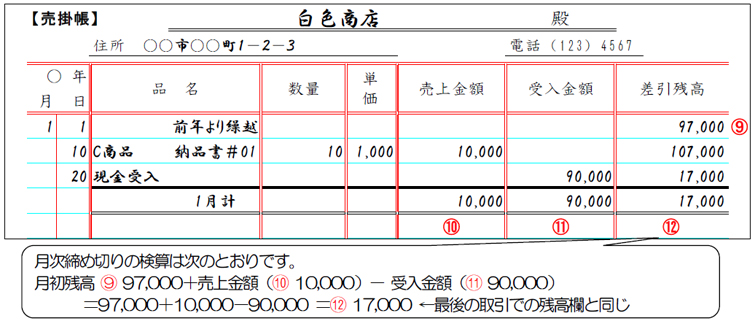

● 各帳簿は、記帳する取引の内容がことなります。また、取引によっては2つ以上の帳簿に記帳する場合があります。たとえば、現金で売掛金を回収したとき(現金の入金、売掛金の減少)は、現金出納帳と売掛帳に記帳します。

| 〔現金出納帳〕 事業用の現金の受取り(入金)と支払い(出金)の取引 〔経 費 帳〕 経費の支払い(現金払いと口座振替払い等その他の払い)の取引 〔売 掛 帳〕 掛の売上げとその代金(売掛金)回収の取引 〔買 掛 帳〕 掛の仕入れとその代金(買掛金)支払いの取引 〔固定資産台帳〕 減価償却資産や繰延資産の取得や償却の取引 |

■ 帳簿の記入のきほん

● 鉛筆ではなく、インク性の筆記用具を使用します。

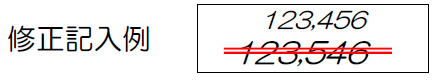

● 修正は、赤ペンで二重線を引いて、上に正しい内容を記入します。そのために、記入欄の下3分の2くらいに記入するとよいでしょう。

■ 帳簿の最初と最後の記入

● 前年から繰り越されるものは、「前年より繰越」として残高を記入します。収入と必要経費の各科目は、前年から繰り越される金額がありません。

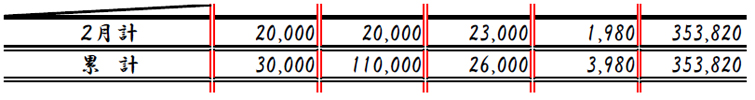

● 毎月末に月次の締め切り記入をおこない、記帳内容の検算をします。2月以降は月間計の下に、年初からの累計を記入します。12月の月次締め切りをおこなうと年間の累計が明らかになります。

■ 摘要欄の記入

● 摘要欄には取引の相手先の氏名や名称、取引内容を簡潔に記入します。

■ 取引事例と記帳する帳簿の関係

| 1月の取引金額の計算 売 上:20,000円 ← 現金売上(2) 10,000円(現金出納帳)+掛売上(10) 10,000円(売掛帳) 仕 入: 3,000円 ← 現金仕入(4) 3,000円(現金出納帳) 必要経費: 5,000円 ← 租税公課(7)と(8)の合計 5,000円(経費帳) |

事業所得の主な収入、経費の科目

【家事按分について】(※がついている経費の科目)

支払った金額のなかに事業用と家事用の両方に共通するものがある場合、事業用のみが必要経費となります。家事分の金額を合理的に計算して、必要経費からその金額を除く必要があります。それを家事按分(かじあんぶん)といいます。家事按分には支払いのつどおこなう方法と毎回全額を必要経費に計上して決算時に一括して按分する2つの方法があります。

| 勘定科目 | 具体例および注意事項 | |

| 収入 | 売上 | 商品の売上げ、自家消費(事業用・家事用) |

| 雑収入 | 空箱、ダンボールなどの売却収入 | |

| 必要経費 | 仕入 | 空箱、ダンボールなどの売却収入 |

| 租税公課 | (1)事業税・固定資産税※・自動車税※、印紙税などの税金、②青色申告会・商店会等の会費や組合費 注)所得税・復興特別所得税、相続税、住民税、国民健康保険税・料、国民年金保険料、国税・地方税の延滞金・加算金、罰金、科料、過料、交通反則金などは経費になりません。 |

|

| 荷造運賃 | 荷造りのための費用、運賃 | |

| 水道光熱費 | 水道料、電気代、ガス代、灯油などの購入費※ | |

| 旅費交通費 | 電車賃、バス代、タクシー代、宿泊代など | |

| 通信費 | 電話料※、切手・はがき代、電報料 | |

| 広告宣伝費 | チラシや折り込み広告の費用、広告用の名入ライターやカレンダー・うちわ等の費用、ショーウィンドウの陳列装飾のための費用 | |

| 接待交際費 | 祝金・見舞金・香典・餞別等の現金支出、お歳暮・お中元・祝品・商品券・果物・生花・花輪代等の贈答品の購入費、飲食接待等の支出 注)相手方や支出の理由などが事業を営むうえで通常必要と認められる金額のみです。 |

|

| 損害保険料 | 火災保険料※、自動車の損害保険料※ | |

| 修繕費 | 店舗、自動車、機械、器具備品などの修理費※ 注)【資本的支出】修理等をおこなうことで、その資産の使用可能期間が延長した場合や価値が増加した場合には、その金額を資本的支出として修繕費から除き減価償却資産にする場合があります。ただし、その判定は決算のときまで保留しても結構です。 |

|

| 消耗品費 | (1)帳簿、文房具、用紙、包装紙、ガソリンなどの消耗品購入費、(2)使用可能期間が1年未満か取得価額が10万円未満の什器備品等の購入費 注)【減価償却資産】購入した什器備品等の使用可能期間が1年以上で取得価額が10万円以上の場合等については、原則として、その金額を法定耐用年数の間にわたって経費とする減価償却という決算手続きが必要です。 |

|

| 減価償却費 | 減価償却資産のその年分の減価償却費※ | |

| 福利厚生費 | (1)従業員の慰安、医療、衛生、保健などのために事業主が支出した費用、(2)事業主が負担すべき健康保険、厚生年金、雇用保険等の保険料や掛金 注)【青色専従者】従業員には青色専従者は含みません。従業員と青色専従者の双方を同様に取り扱う場合は、青色専従者分の経費も福利厚生費に含みます。 |

|

| 給料賃金 | 従業員の給料、賃金、退職金、食事や被服などの現物給与 注)【青色専従者】従業員には青色事業専従者は含みません。青色事業専従者の給与は次の青色専従者給与の科目を使用します。 |

|

| 専従者給与 | 青色申告者が青色事業専従者に支払う給料(税務署への届出が必要) | |

| 外注工賃 | 加工や施工等を外部に依頼して支払った加工賃や手間賃 | |

| 利子割引料 | 事業用の借入金に支払った利子や受取手形の割引料など | |

| 地代家賃 | 店舗、事務所、工場、倉庫等の敷地の地代※や建物の賃借料※ | |

| 貸倒金 | 売掛金、受取手形、貸付金などの貸倒損失 | |

| 車両関係費 | 自動車に関係する経費※ | |

| 雑費 | 事業上の経費で他の経費にあてはまらない経費 | |